未來經濟衰退風險若升溫,美債仍可做為資金避風港

美國總統川普宣布對等關稅政策,引發全球金融市場劇烈震盪,身為避險資產的美國公債亦大幅下跌。主要在於擔心關稅帶來的通膨威脅、對美國資產信心下降帶來的去美化壓力以及技術面、籌碼面等因素。

2025年4月初,美國總統川普宣布對等關稅政策,引發全球金融市場劇烈震盪,美股應聲重挫,投資人對全球貿易戰和經濟衰退的恐慌情緒迅速蔓延。

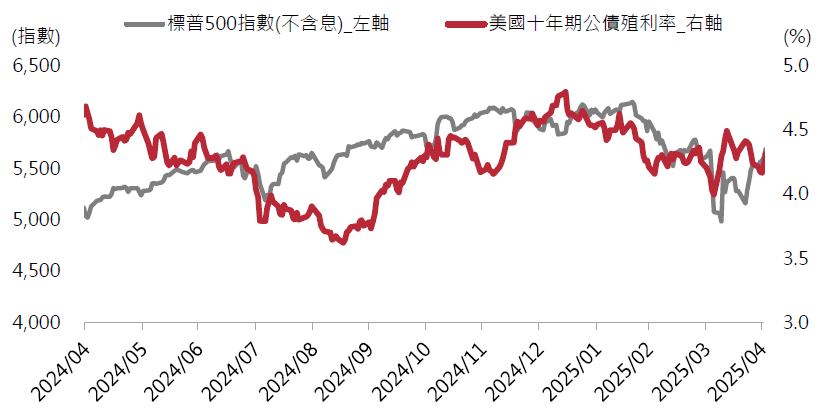

與此同時,美國十年期公債殖利率短期間飆升近50個基點、債券價格快速下跌(圖一),並未展現其避險特性。

對此,市場討論的焦點主要在於關稅帶來的通膨威脅、對美國資產信心下降帶來的去美化壓力以及技術面、籌碼面等因素,究竟在川普關稅政策威脅下,美債是否仍具投資價值?下文將進入深入分析。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2025/4/30。

美國公債大多為固定票息,倘若通膨率長時間保持在高水準,將侵蝕債券投資人收到的實際價值,因此判斷通膨風險為債券投資重要的一環。雖然理論上關稅屬於一次性的物價上漲,但在後疫情時期(2021~2022年)供應鏈瓶頸帶來物價上漲壓力時,最初也是如此判斷,然而最終事實證明,高通膨的持續性比多數人預期還久,因此本次面對關稅威脅時,人們不敢再輕忽通膨風險。

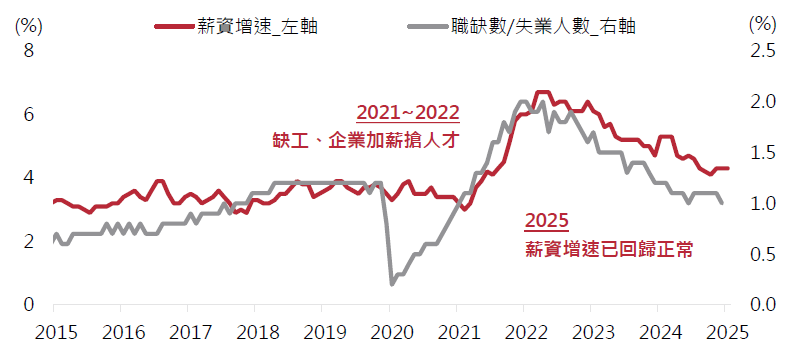

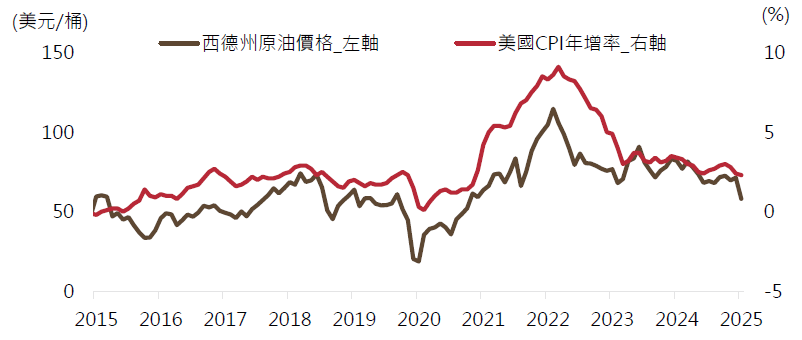

對此,我們認為,雖然美國對進口商品加徵高額關稅將帶來短期物價壓力,但從長期來看,持續性高通膨的風險相對有限。首先,後疫情時期,美國勞動市場因缺工與搶人才的壓力,帶動薪資快速上漲(圖二),並進一步推高通膨;但現今情況已有所不同,關稅帶來成本上升壓力,企業在招聘與薪資方面應會變得更加保守,薪資與物價螺旋上升的通膨風險或將難以形成。其次,川普積極推動政策壓低油價,例如增加國內能源開採及施壓OPEC增產等;油價作為通膨的重要驅動因素,其價格受抑制將有效限制通膨上升(圖三)。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2025/4/30。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2025/4/30。

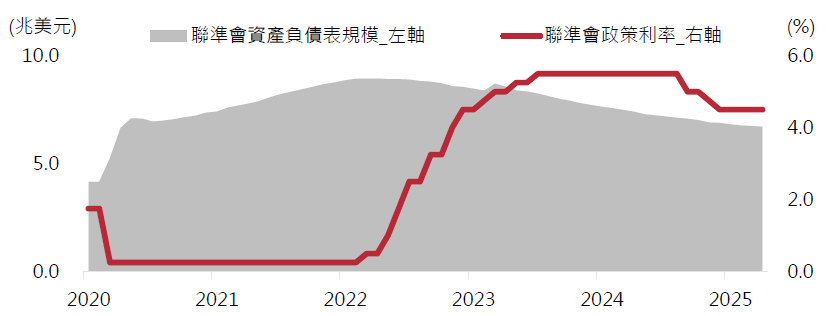

此外,目前美國政策利率仍維持在4.25%~4.50%的高水準,並持續縮減資產負債表規模,整體貨幣政策仍偏緊縮(圖四),並且在川普要求降息的施壓下,仍保持觀望態度,其謹慎的貨幣政策立場,亦限制了需求過熱與通膨失控的風險。因此,雖然關稅帶來的短期通膨壓力確實存在,但勞動市場結構、油價政策與聯準會的謹慎態度,共同降低長期高通膨可能性。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2025/4/30。

美元作為全球最主要的儲備貨幣,長期以來穩居國際金融核心地位。然而,隨著地緣政治風險頻發,「去美元化」趨勢已醞釀多年,此次關稅戰進一步確立這一態勢。然而,美元在國際貨幣儲備中的佔比仍高達約58%,遠超其他貨幣,且根據國際結算銀行(BIS)及《財富商業洞察》(Fortune Business Insights)資料,截止2023年,美國債券市場規模約55兆美元、為歐元債券市場(第二大儲備貨幣)的2.1倍、黃金市場的200倍,從替代投資的角度看,美元的霸權地位短期內難以動搖。

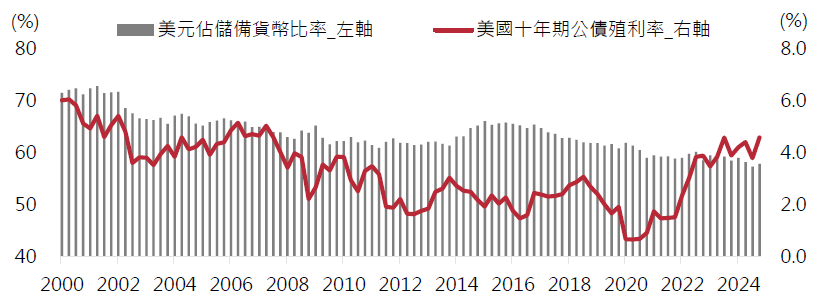

退一步來說,儲備貨幣地位並非決定公債殖利率長期走勢的主要因素。歷史數據顯示,即便美元在全球儲備貨幣佔比從2000年的70%下降至2024年的58%,美債殖利率並未因此持續攀升,而是呈現周期性波動,顯示儲備佔比與公債殖利率之間並無顯著關聯(圖五)。事實上,根據過往經驗,經濟及通膨狀況才是影響債券殖利率的關鍵。以日本為例,此前因長期經濟及通膨低迷,其公債殖利率長年維持低位,2015~2022年期間日本十年期公債殖利率大多保持在0.5%以下。

以上資料為舉例說明,不代表未來實際績效。資料來源:IMF、Bloomberg,2024/12。數據採季資料。

本次美國公債殖利率異常波動的主要原因,事後推測是關稅政策引發市場劇烈波動、避險基金被迫平倉交易,導致做為避險資產的美國公債短期內遭到大量拋售。展望後市,若市場因恐慌情緒或外部衝擊導致美債異常波動,美國政府和聯準會具備多種工具可穩定局勢。

首先,聯準會可能迅速終止量化緊縮,也就是不再縮減資產負債表規模,甚至重啟類似量化寬鬆的措施,通過購買債券的承諾,穩定市場信心並注入流動性。其次,監管機構可能放寬對銀行的資本計提規定,讓銀行與造市商能持有更多美債,緩解市場拋售時的流動性壓力。此外,財政部也可能採取積極措施,例如回購流動性較差的公債,改善流動性。

總體而言,美債市場暫時失能的風險雖無法排除,但美國政府與聯準會亦可透過貨幣政策、監管調整與市場操作來穩定局勢,確保美債市場回歸穩定。

以上資料為舉例說明,不代表未來實際績效。

總體而言,關稅雖帶來短期通膨壓力,但在就業市場降溫、油價受到壓抑及聯準會仍維持偏緊的貨幣政策下,持續性高通膨風險仍低。後續雖然美債短期仍將受到籌碼面與市場情緒而有波動,但長期而言,美債走勢仍將被美國經濟基本面所主導,目前美國經濟雖略有降溫但仍大致穩健,故配置上仍建議以風險性資產為主,但倘若未來經濟衰退風險升溫,美債將可做為資金避風港的選項。

以上資料為舉例說明,不代表未來實際績效。

投資新興市場應留意政治風險與經濟情勢變動之影響,波動性與風險程度可能較高。註:美國投資等級公司債係指彭博美國投資等級公司債指數、美國非投資等級公司債係指彭博美國非投資等級公司債指數、新興美元主權債係指彭博新興美元債指數。

以上資料為舉例說明,不代表未來實際績效。個股與相關數據資料僅供說明之用,不代表投資決策之建議。本資料僅供參考,不代表投資績效之保證。投資人申購基金係持有基金受益憑證,而非本文提及之投資資產或標的。本文提及之經濟走勢預測不代表基金之績效,基金投資風險請詳閱基金公開說明書。

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!