從抗通膨走向去美元化:金價的長線支撐與短線隱憂

近年來黃金價格走勢強勁,主要受全球「去美元化」趨勢與國際金融秩序重組推動。各國央行持續大幅增持黃金,美元長期信用基礎受到挑戰,為金價提供強大的結構性上行支撐。

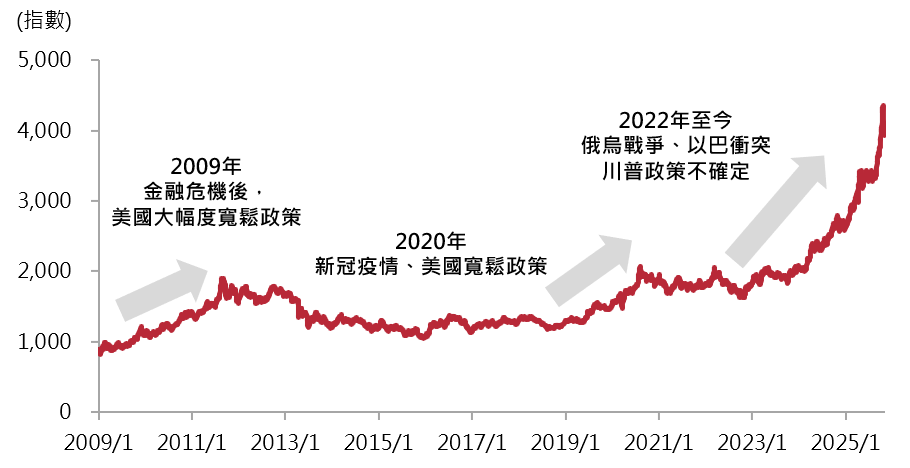

近年來黃金價格走勢強勁,尤其是今年以來漲勢更為凌厲。截至10月20日高點,金價年內累積漲幅一度達到66%,成為全球資產市場矚目的焦點。然而,隨後金價於10月21日單日重挫近5%,創下自2013年4月以來最大單日跌幅(圖一),使市場對黃金多頭的延續性產生疑慮。

展望後市,隨著金價漲勢已大,投資人開始關注黃金上行動能是否仍具支撐力。本文將從通膨脫鉤、去美元化趨勢、技術及籌碼面等面向,剖析金價後市的關鍵驅動與潛在風險。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2009/1/1~2025/10/31。

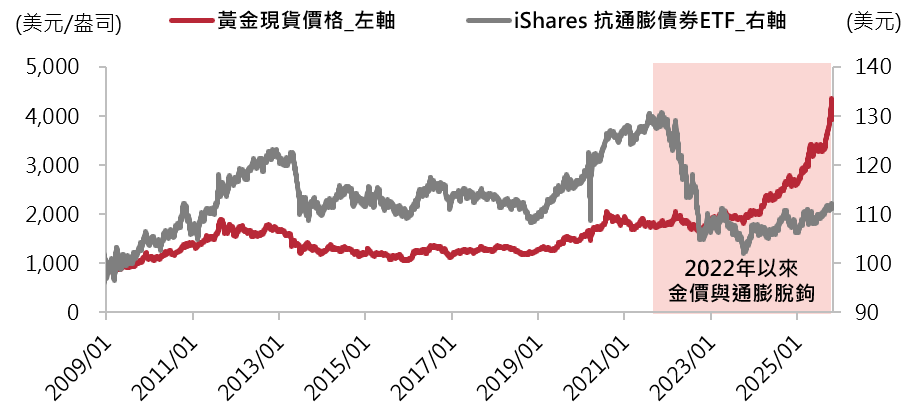

黃金因具備稀缺性、供應有限且無信用風險等特性,長期以來被視為對抗通膨的首選資產。在貨幣實質購買力下降時,黃金仍能維持實質價值,因此歷史上金價與通膨變化往往呈現高度連動。舉例而言,當通膨壓力升溫、抗通膨需求上升時,金價通常隨之走高。從圖二可觀察到,過去黃金價格與美國抗通膨債券(TIPS)的走勢大致一致,顯示兩者具有明顯相關性。

然而,自2022年以來,這樣的關聯性已明顯減弱。當時美國為抑制通膨,於2022年3月至2023年7月間大幅升息,使通膨率(CPI)從2022年6月的高點9.0%下降至2025年9月的3.0%,美國抗通膨債券價格也從約130美元回落至110美元。依過往經驗,金價理應同步受壓,但實際上卻逆勢上揚,突破每盎司4,000美元,創下歷史新高。

這一現象顯示,黃金的上漲動能已不再主要來自通膨預期,而是反映全球金融與政治格局的深層變化。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2009/1/1~2025/10/31。

註:美國抗通膨債券(Treasury Inflation-Protected Securities, TIPS)是一種美國國債,其票息及到期本金會隨著通膨指數而調整,若通膨率上升,投資者可獲得的收益亦跟著上升,因而常被用於對抗通膨風險。

推動本波金價上漲的關鍵之一,是國際金融秩序重組下的「去美元化」趨勢。2022年俄羅斯全面入侵烏克蘭,美歐對俄羅斯實施金融制裁並凍結約3,000億美元外匯儲備,此舉促使各國央行重新評估外匯結構與美元資產安全性。為提升金融自主性、降低對美元依賴,許多國家積極增加黃金儲備,帶動新一波央行購金潮。

同時,美國財政赤字長期擴大,加上川普政策難以預測,削弱市場對美元穩定性的信心,進一步推升各國配置黃金的意願。黃金因此重新被視為跨國金融安全與主權儲備的核心資產。

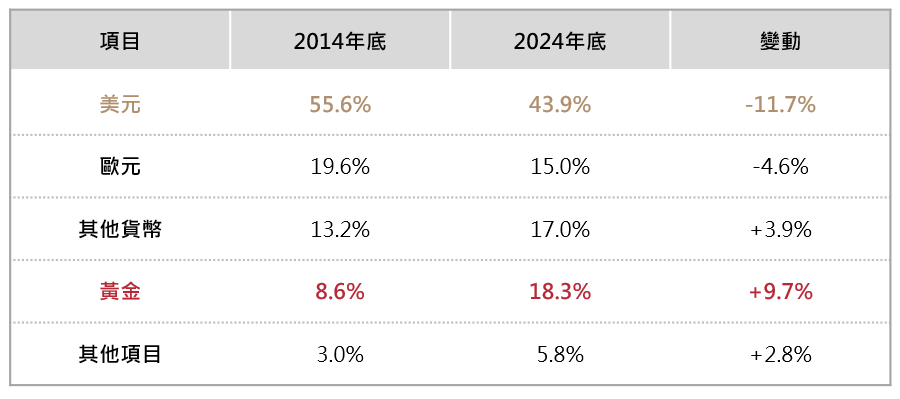

根據世界黃金協會(WGC)統計,2024年全球央行淨購金量達1,045噸,較2020年的273噸大幅增加,主要買家包括中國、俄羅斯、印度及中東產油國等。根據國際貨幣基金(IMF)資料進行推估,2024年底全球央行儲備中,美元佔比自2014年的55.6%降至43.9%,而黃金佔比則由8.6%升至18.3%(圖三),顯示去美元化趨勢持續深化,黃金成為最直接的受惠資產。

整體而言,黃金的角色已從傳統抗通膨工具轉變為全球金融體系中的戰略性資產。其長期需求來自各國對國際儲備格局變化的布局,而中東局勢緊張、美中科技與貿易摩擦等地緣政治風險,更強化了市場的避險買盤,使黃金在全球不確定性升溫時,依然是最具共識的避風港。

以上資料為舉例說明,不代表未來實際績效。資料來源:根據IMF 2014年報、IMF 2024年報之相關資料進行估算。

註:其他項目為SDR(Special Drawing Rights)與IMF準備頭寸(cash position)。SDR是IMF創設的一種「計價單位」,代表由美元、歐元、人民幣、日圓與英鎊組成的一籃子主要貨幣的價值。各國可將SDR兌換為主要貨幣或用於償還對IMF的債務,是IMF分配給會員國的一項可動用資金的「權利」;IMF準備頭寸則為各國在IMF的可動用存款,必要時可立即提取資金。

雖然金價長線結構性支撐仍在,但短期急漲後的評價與籌碼壓力逐漸浮現。10月份金價自高點回檔逾9%,主要受到獲利了結賣壓影響,連續上漲的格局暫告中斷。

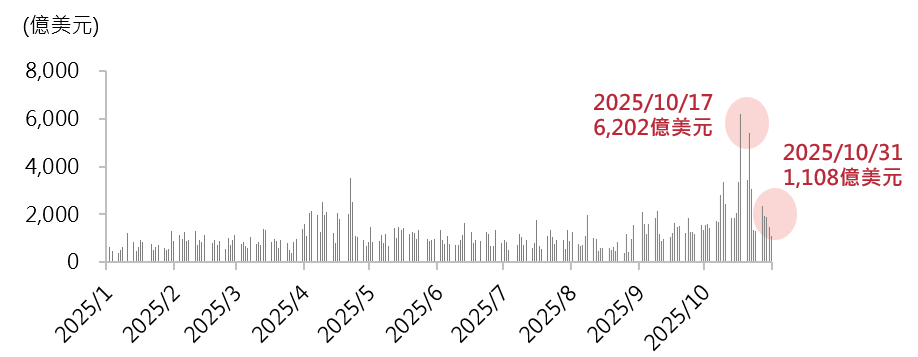

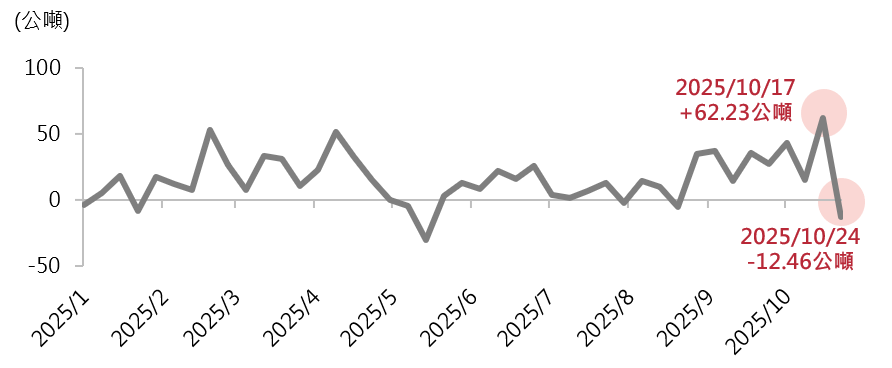

從技術面觀察,金價目前位於每盎司4,000美元的整數關卡與歷史高點附近,追價意願趨緩,成交量與資金動能雙雙降溫,市場情緒趨於觀望。以全球最大黃金ETF──SPDR Gold Shares(GLD)為例,近期成交量已由10月高峰明顯回落(圖四);全球黃金ETF資金流向亦由連續數月淨流入轉為小幅淨流出(圖五),顯示短線資金逐步退場。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2025/1/1~2025/10/31。

以上資料為舉例說明,不代表未來實際績效。資料來源:World Gold Council(WGC),2025/10/24,週資料。

註:WGC統計的黃金ETF淨流量以「公噸」為單位,原因在於此類ETF是持有實體黃金存放於保管庫。當投資人申購或贖回時,都會牽涉到實體黃金重量的增減,以重量衡量較能真實反映市場買賣與實際黃金需求。

綜觀而言,黃金在全球貨幣與地緣政治格局轉變下,其角色已從傳統抗通膨工具,逐步轉型為兼具主權儲備與避險屬性的戰略性資產。各國央行持續增加黃金儲備,美元長期信任基礎亦面臨挑戰,為金價奠定了長期上行的結構性支撐。

然而,黃金屬於波動性較高的商品資產,價格易受美元走勢、利率預期、地緣政治與市場情緒等因素影響而劇烈波動。近期金價在強勁上漲後進入整理階段,技術面與籌碼面壓力仍待消化。投資人在進行資產配置時,應審慎評估風險承受度,避免資金過度集中於單一資產。建議採取區域與產業均衡的多元資產配置策略,以分散風險。

以上資料為舉例說明,不代表未來實際績效。

其中,非投資等級債指數因存續期間較短、利率敏感度低,預期將有較佳的孳息效率,而新興市場債指數因存續期間較長,走勢往往較非投資等級債指數震盪,不過在當前利率風險有限且新興債指數殖利率仍高的環境下,故預期也將隨孳息而震盪向上。

投資新興市場應留意政治風險與經濟情勢變動之影響,波動性與風險程度可能較高。註:美國投資等級公司債係指彭博美國投資等級公司債指數、美國非投資等級公司債係指彭博美國非投資等級公司債指數、新興美元主權債係指彭博新興美元債指數。

以上資料為舉例說明,不代表未來實際績效。個股與相關數據資料僅供說明之用,不代表投資決策之建議。本資料僅供參考,不代表投資績效之保證。投資人申購基金係持有基金受益憑證,而非本文提及之投資資產或標的。本文提及之經濟走勢預測不代表基金之績效,基金投資風險請詳閱基金公開說明書。

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!