降息與AI雙支撐,多頭行情有望續航

關稅議題消退、經濟與企業獲利上修,支持股市上漲;雖然短期漲幅較大,但多頭趨勢有望持續。建議可維持股票偏多配置,搭配債券基本部位。

近來各國股市普遍上漲,主因關稅議題消退、美國降息循環重啟,加上經濟環境穩定及企業獲利上修!而展望2025年第四季,雖然短期漲幅較大,但在溫和降息情境、企業獲利成長,且股市情緒未過熱的加持下,多頭趨勢有望持續。建議可維持股票偏多配置,搭配債券基本部位。

從消費者支出及零售銷售年增率等經濟數據來看,美國內需仍保持穩健,目前未見經濟衰退傾向,而美國國內生產毛額(GDP)預估增速亦呈現緩步回升,目前已逐步上修至1~2%。

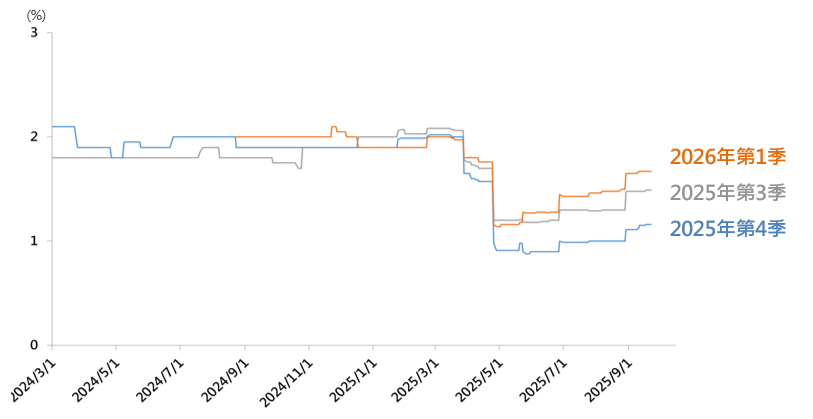

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,截至2025/9/19。

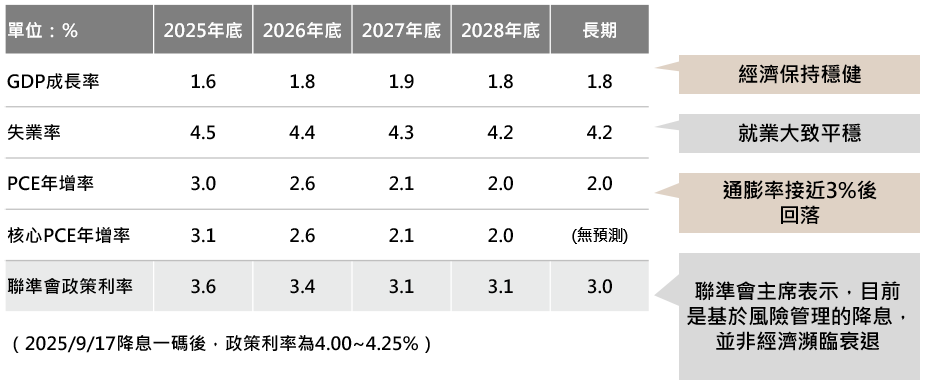

美國聯準會(Fed)主席Powell表示,關稅帶來的通膨壓力屬於一次性影響,風險已經下降,而通膨率短期上揚後,預期2026年回落,仍在可控範圍。根據Fed預測,2026年通膨率可望降至2.6%,2027年降至2.1%並接近長期目標2.0%。

事實上,Fed在2025年9月降息一碼,至明(2026)年底有機會再降息三碼,Fed主席並強調,目前是基於風險管理的降息,並非經濟瀕臨衰退。

以上資料為舉例說明,不代表未來實際績效。個人消費支出物價指數(PCE)為聯準會關注的通膨指標;核心PCE為排除價格波動度較大的能源與食品項目。本文所稱之通膨率為PCE年增率。資料來源:2025/9/17之FOMC會議。

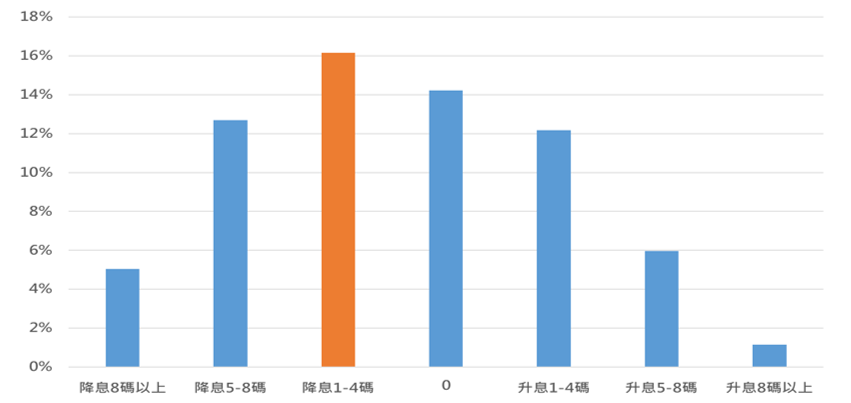

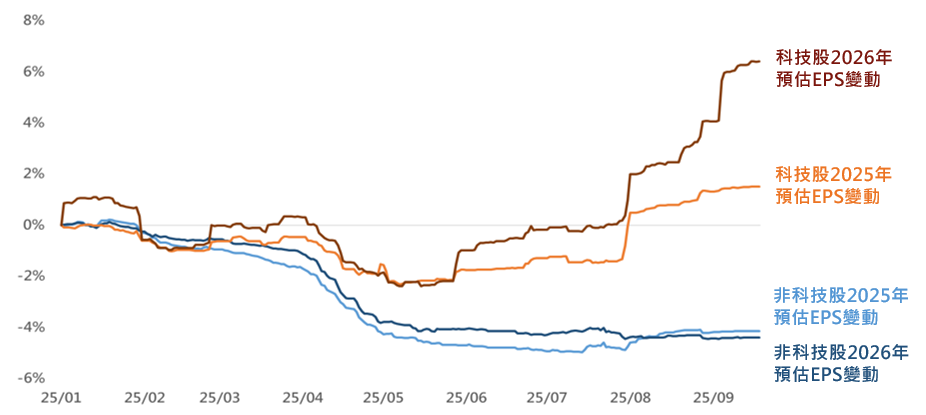

整體而言,溫和降息環境有利股市,且通常代表景氣沒有衰退危機,現階段從基本面觀察,各產業獲利成長動能良好,全球股市企業獲利亦保持成長,根據Bloomberg等資料預期,2026年全球企業獲利成長約13%,而企業獲利上修後,較高的獲利增速可望支持較高的評價,而現階段情緒面指標並未過熱、市場廣度良好,股市多頭趨勢仍在。

以上資料為舉例說明,不代表未來實際績效。(註)上圖橫軸表示未來一年聯準會累積升息或降息幅度;縱軸表示符合該情境下標普500指數年報酬率之中位數。資料來源:Bloomberg,截至2025/9/19。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,截至2025/9/19

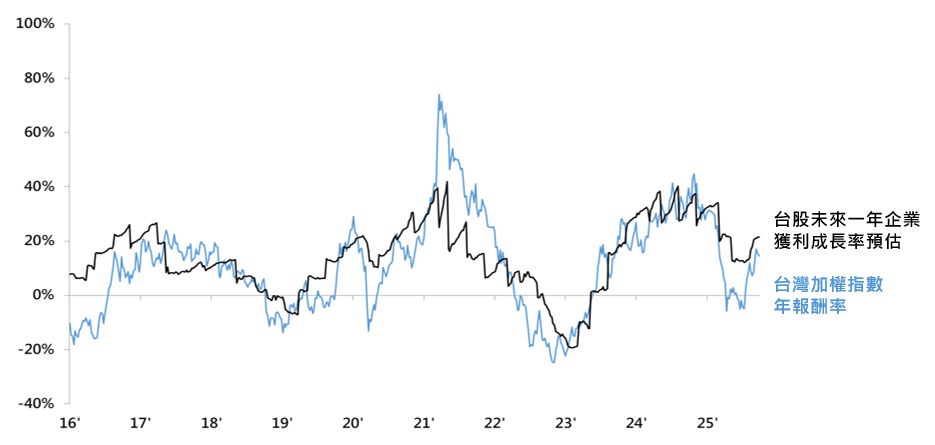

針對台股市場展望,由於AI仍在高速成長、商機龐大,出口強勁並推升2025年台灣經濟成長率,而2026年雖然基期墊高,但有望受惠民間消費而溫和成長。

根據Bloomberg資料顯示,預估未來一年台股企業獲利成長率15~20%,將支撐台灣經濟與企業獲利;而目前加權指數持續創新高,主要是反映基本面,況且年線乖離度未達極端,融資增速仍遠低於指數漲幅,尤其在更多產業加入上漲行列的情況下,更顯示市場寬度持續改善。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,截至2025/9/19

以上資料為舉例說明,不代表未來實際績效。個股與相關數據資料僅供說明之用,不代表投資決策之建議。本資料僅供參考,不代表投資績效之保證。投資人申購基金係持有基金受益憑證,而非本文提及之投資資產或標的。本文提及之經濟走勢預測不代表基金之績效,基金投資風險請詳閱基金公開說明書。

用較低波動度母基金參與台股長期績優市場

復華台灣智能基金

查看子基金 收回子基金

復華全球物聯網科技基金-新臺幣

復華全球大趨勢基金-新臺幣

攻守兼備的布局策略

金複合0%手續費

復華全球短期收益基金-新臺幣 (本基金有一定比重得投資於非投資等級之高風險債券)

查看子基金 收回子基金

復華高成長基金

復華全球大趨勢基金-新臺幣

用較低波動度母基金參與台股長期績優市場

復華台灣智能基金

查看子基金 收回子基金

復華全球物聯網科技基金-新臺幣

復華全球大趨勢基金-新臺幣

攻守兼備的布局策略

金複合0%手續費

復華全球短期收益基金-新臺幣 (本基金有一定比重得投資於非投資等級之高風險債券)

查看子基金 收回子基金

復華高成長基金

復華全球大趨勢基金-新臺幣

用較低波動度母基金參與台股長期績優市場

復華台灣智能基金

查看子基金 收回子基金

復華全球物聯網科技基金-新臺幣

復華全球大趨勢基金-新臺幣

攻守兼備的布局策略

金複合0%手續費

復華全球短期收益基金-新臺幣 (本基金有一定比重得投資於非投資等級之高風險債券)

查看子基金 收回子基金

復華高成長基金

復華全球大趨勢基金-新臺幣

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!