Fed降息有望在即,債市迎來投資轉機

考慮到降息、經濟環境,以及目前債券評價相較於過去長期的位置,建議可以把公債與投資等級債當作進可攻、退可守的核心部位,而若經濟仍穩健,亦可適度搭配其他高息債券。

由於通膨持續回落,瑞士、瑞典、加拿大及歐洲央行在今(2024)年上半年率先降息,而美國聯準會(Fed)最近一次升息是在2023年7月,經過一年多來的停看聽之後,有機會在今年9 月18日接棒降息,11月或12月也還有再降息的機會。

考慮到降息、經濟環境,以及目前債券評價相較於過去長期的位置,建議可以把公債與投資等級債當作進可攻、退可守的核心部位,而若經濟仍穩健,亦可適度搭配其他高息債券。

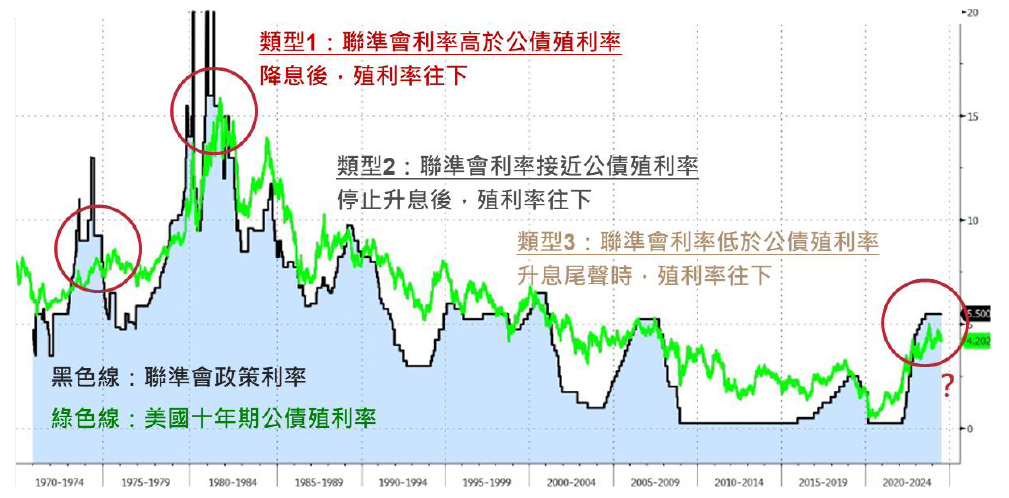

美國公債殖利率,是全球各類債券重要的訂價基礎之一,會受到聯準會貨幣政策風向、市場上投資人對於經濟與政策前景的判斷等因素而變化,當央行降息或市場預期央行將降息時,即會引導市場利率往下。

從2023年7月聯準會最後一次升息後,市場上就不時出現討論降息的聲浪,也使美國十年期公債殖利率大約在4%~5%間波動,提前低於政策利率的5.25~5.50%。然而,過去一年美國通膨及就業數據展現韌性,降溫的速度沒那麼快,也使聯準會官員鴿派與鷹派間的態度分化與反覆,美債殖利率隨之在區間波動。

但聯準會的決策,也是看數據來決定(data dependent),若能見到一段時間的通膨與就業放緩,聯準會應該就有信心開始降息。觀察聯準會關注的核心PCE(個人消費支出物價指數 年增率,在2024年6月份已降至2.6%,聯準會主席Powell也曾表示核心PCE年增率在2.6%~2.7%會是很好的位置;換言之,聯準會在打擊通膨上確實取得了相當程度的進展。另外在就業市場方面,勞動力的供需缺口逐步縮小、趨於平衡,代表就業市場不再像之前般過熱,未來應不至於出現因薪資增速過高而造成的再通膨風險。

隨著驅動降息的因子越發強烈,幾乎可以肯定的是,不太可能再升息,而是預期將會降息;美債殖利率應該已經築頂,並從高點逐步回落,後續待聯準會正式降息的逼近,有機會讓美債殖利率進一步展開趨勢性的下行走勢。

以上資料為舉例說明,不代表未來實際績效。資料來源:Bloomberg,2024/7/29。

隨著降息時點的接近,美國公債殖利率將從高點逐步下滑,對於整體債券市場表現有利,尤其是長天期的公債與優質的投資等級公司債,是最高度相關。從債券價格來看,彭博美國投資等級公司債指數的債券平均價格目前約在90元附近,低於百元價,未來有機會伴隨降息而迎來反彈。

另一方面,因為利率維持在高檔一段時間之後,對於經濟的壓抑效果可能會再落後相當一段時間反應出來,而信用風險較低的公債與投資等級債相對而言具有防禦性,所以陸續增加配置在此類債券,可說是進可攻、退可守的選擇。

至於具有高息特性的非投資等級債與新興市場美元債,目前約6%~8%的殖利率水準 長期而言也是具有投資吸引力,有助於累積較高的債息報酬,亦可搭配投資;只是信用利差已經在處於長期低位,故也須持續關注經濟基本面的變化對此的影響,所幸目前看來經濟軟著陸的機率較高。(*信用利差可反映市場根據信用風險所給予的評價,利差越低表示市場認為風險低)

面對多元的債券市場與眾多投資商品,建議投資人亦可評估藉由投資於債券組合型基金,由專業經理人進行各類債市的配置。

以上資料來源:Bloomberg、復華投信整理,2024/7/29。(本文提及之走勢預測不必然代表未來實際情形,投資建議僅供參考,投資人仍需考量個人投資目標及風險承受度。個股與相關數據資料僅供說明之用,不代表投資決策之建議。)

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!