日本經濟擺脫通縮,日股華麗轉身

今年以來,日股表現傲視全球主要股市,連股神巴菲特(Warren Buffett)都看好日股。日本股市重返榮耀的第一個關鍵,在於經濟體質的根本轉變;在政策方面,推動企業改革並吸引散戶投資股市,為市場注入活水。

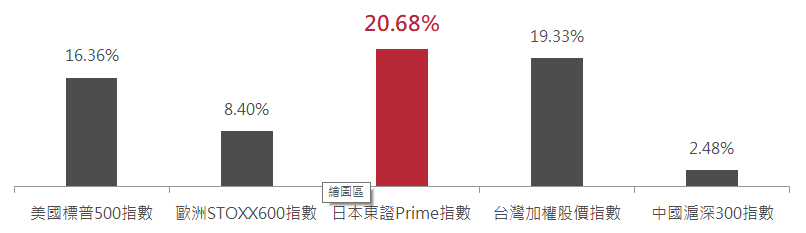

今年以來,日股表現傲視全球主要股市,截至8/9,東證Prime指數已上漲20.68%(圖一),連股神巴菲特(Warren Buffett)都看好日股,並加碼日本5大商社,帶起一波日股投資熱潮。究竟日股重返榮耀的關鍵為何?以下將從經濟結構、政策改革、評價與資金面進行分析。

資料來源:Bloomberg,2022/12/31~2023/8/9。

日本股市重返榮耀的第一個關鍵,在於經濟體質的根本轉變。日本在1990年代泡沫經濟瓦解後,企業延遲投資、居民不願消費,陷入長達30年低通膨、低成長的困境。

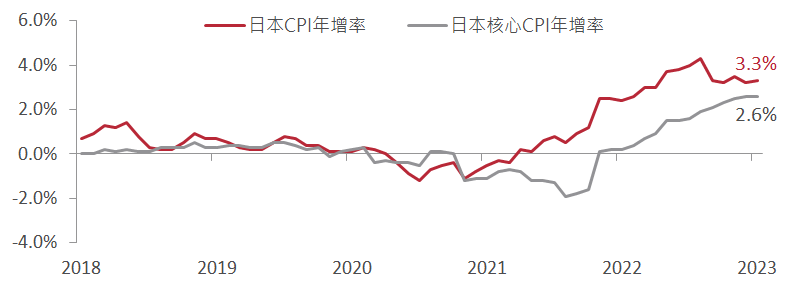

2022年以來,隨著疫情解封、國境開放,日本國內消費強勁復甦、國際觀光客大幅回流,商品和服務的需求回歸正增長,物價也跟著明顯回升(圖二)。

另一方面,日本的勞動參與率提升、薪資增長,也有助於打破長期通縮的慣性。6月份日本失業率為2.5%,較前一個月下滑0.1個百分點,失業人口連續三個月減少;勞動參與率61.5%,則年增0.2個百分點,顯示勞動市場持續改善。此外,年初工會團體在「春鬥」(日本勞工每年春季爭取加薪、改善勞動條件的運動)協商中,爭取到近三十年來最大的薪資漲幅,勞工平均加薪3.8%,有利於支撐消費者支出表現。整體來看,內需消費動能與勞動市場的改善,將有助於形成通膨與經濟成長的正向循環。

資料來源:Bloomberg,2018/6/30~2023/6/30。

在政策方面,日本政府推動兩大改革,為股市注入活水:

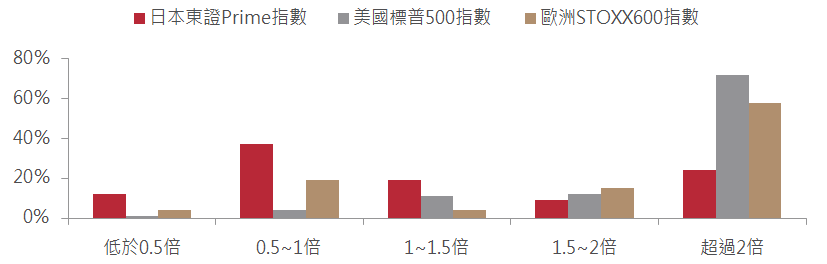

1. 相較於歐美股市,日本上市企業估值長期偏低,東證Prime指數中近一半的公司本淨比*(P/B ratio)低於一倍(圖三)。今年年初,東京證交所(TSE)呼籲上市公司應重視經營效率、提升其企業價值,並要求本淨比低於一倍的公司擬定改善計畫。官方改革政策帶動日本企業加速買回庫藏股、提高股利發放,增加股東報酬的同時,也推升日股表現。

2. 為了引導國民將積蓄轉投資,日本政府推動「資產所得倍增計畫」,鼓勵國民將存款投入股市,並修改「少額投資非課稅(NISA)」制度,從2024年起,不但提高投資免稅額度,還提供終身免課稅的優惠,吸引散戶參與股市,有利於活絡市場交易。

註:本淨比(P/B ratio)計算公式為「股價」除以「每股淨值」,單位是「倍」,用來衡量公司的股價相對於其本身的價值是否被高估或低估。 資料來源:Bloomberg,2023/7。

儘管今年以來日股漲勢驚人,但從整體評價面來看,日股東證Prime指數截至2023/8/9的本淨比(P/B ratio)約1.3倍,相較於美股標普500指數的4倍、歐股STOXX600指數的1.7倍,評價仍相對偏低,持續吸引資金流入。

綜合以上分析,隨著日本內需經濟重啟正向循環、政策改革逐漸展現成效,評價仍便宜的日股,後續漲勢依舊值得期待。

近期受到美國部分科技股財報不佳、美債和美國十間中小銀行股遭降評、聯準會官員對後續升息動向立場分歧的影響,全球股市短期陷入修正整理。但從經濟基本面來看,美國通膨持續緩降、就業市場維持強勁,加上銀行業體質無虞,評估金融危機等系統性風險發生的機率相對較低。根據Refinitiv預估,標普500企業第三、四季獲利可望轉正成長,分別年增1.3%及9.7%,下半年隨經濟與企業獲利改善,可望提供股市進一步上漲動能。因此,本月建議維持中性配置。

獲得第一手市場資訊、申購優惠、最新理財講座、文章與影音資訊!